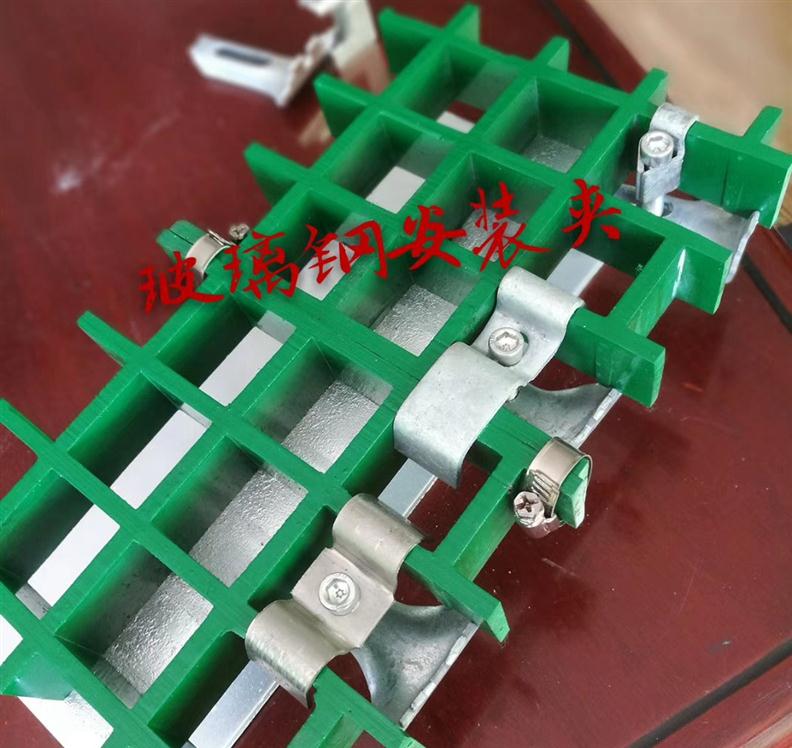

昆明钢格板安装夹厂家直销

浏览次数:422次

- 产品规格:

- 发货地:江苏省常州武进区郑陆镇粮庄桥村

关键词

昆明钢格板安装夹厂家直销

详细说明

型号A-30

税票包含

表面处理热浸锌、不锈钢

质量标准ISO9001

间距30mm

2019年第25周(2019.6.17-6.21)兰格钢铁全国钢材综合价格指数达到 149.3点,较上周下降0.78%,较去年同期下降8.32%。其中,LGMI长材价格指数为162.1点,较上周下降1.01%,较去年同期下降 6.15%;LGMI型材价格指数为157.7点,较上周下降0.23%,较去年同期下降4.75%;LGMI板材价格指数为136.2点,较上周下降 0.78%,较去年同期下降11.39%;LGMI管材价格指数为157.6点,较上周下降0.19%,较去年同期下降5.55%。据 兰格钢铁云商平台监测数据显示,2019年第25周国内部分地区钢铁原燃料及钢材产品计17类44个规格(品种)的价格变化情况如下:主要钢材品种市场价 格震荡下跌,与上周相比,上涨品种有所增加,持平品种有所减少,下跌品种略有增加。其中12个品种上涨,较上周增加6种;6种持平,较上周减少7种;26 个品种下跌,较上周增加1种。国内钢铁原料市场震荡盘整,铁矿石价格上涨25-40元,焦炭价格下跌100元,废钢价格下跌10-50元,钢坯价格下跌 50-60元。

目前钢市需求淡季特征明显显现,基建投资低位再度放缓,房地产投资维持高位,但新开工增速明显放缓,制造行业也明显收缩,钢市整体的下游需求明显不足,使得 钢市库存连续回升,但持续创出新高的产量不断打压着钢市,与此同时,铁矿石价格的持续上涨也明显推高了钢材的成本,使得部分规格品种价格出现短暂的反弹, 但在产量的持续高压下,钢价将逐步向成本线靠近,钢市震荡趋弱的态势不改。综合来看,下周钢市将呈现持续下跌的态势。

据 兰格钢铁云商平台周价格预测模型数据测算,下周(2019.6.24-6.28)国内钢材市场价格将持续下跌,长材市场价格将稳中下跌,型材市场价格将小 幅下跌,板材市场价格稳中下跌,管材市场价格将稳中下滑。兰格钢铁全国钢材综合价格指数预计在148.7点附近波动,钢材均价在4090元左右,平均波动 20-70元左右;其中,长材价格指数预计在161.4点附近波动,下跌0.7点;型材价格指数预计在157.2点附近波动,下跌0.5点;板材价格指数 预计在135.5点附近波动,下跌0.7点;管材价格指数预计在157.1点附近波动,下跌0.5点。

环保限产炒作热度消退,黑色系期货震荡,原料端支撑稳中偏弱,南方地区进入持续降雨期,北方持续高温天气,工程进度受限,影响下游用钢需求,商家反馈用户多刚需拿货,市场交投氛围并不理想,临近月末商家灵活操作,以出货为主,预计明日钢材价格稳中偏弱调整。

影响因素有以下三点

1、6月地方债发行创年内新高,专项债将为基建投资“加油”

山东、湖南和贵州3地顺利发行16只地方政府债,发行规模合计854.98亿元。至此,6月份地方政府债合计发行规模达7363.83亿元,已创出年内发行新高。6月份地方债发行规模或将达约9000亿元,为近3年内最高单月规模。

从侧面可以看出,国家政府部门对基础建设的重视,基建需求部分仍可期待,有利于钢价维持平稳运行。

2、2019年5月全球粗钢产量同比增加5.4%,供应总体趋多

据世界钢铁协会数据,2019年5月全球64个纳入世界钢铁协会统计国家的粗钢产量为1.627亿吨,同比提高5.4%。

3、下半年房地产市场将迎来新一轮调整,呈平稳回落态势

2019年上半年,房地产市场总体呈现平稳回落态势,各类物业销售面积均呈负增长态势,土地购置面积和土地成交价款均大幅下降,住宅投资热与商办类物业投资冷的现象仍然延续。

4、5月份全球造船业订单大幅下降

2019年5月份全球新签订单35艘,共计1065628CGT。与2019年4月份全球新签订单53艘1444324CGT相比,数量环比减少18艘,修正总吨环比下跌26.22%。

需求呈现下滑走势,钢价难言大涨……

钢材现货市场

建筑钢材:稳中偏强;受连日来钢市强势拉涨的影响,终端用户对高价资源接受度不高,市场整体交投氛围稍显冷清,虽期螺依旧高位,但并没有提振现货市场,商家心态较为谨慎,报价止涨回稳,多以出货为主,市场处于供需两弱的局面,预测明建材价格或弱稳运行。

热轧板卷:主稳个调;期卷拉涨热情减退,终端实际需求抑制疯狂上涨的价格,加上市场拉涨后成交难放量,成交惨淡部分一单一议,小幅优惠让利,考虑钢坯持稳,预测明日热卷价格稳中偏弱整理。

中厚板:维稳;期货震荡加重下游客户观望心态,采购情绪不高,但仅部分贸易商有让价操作,环保限产大背景下,叠加原料价格高位,现货底部仍有一定支撑,目前贸易商心态尚可,预测明日中厚板价格或稳中偏弱整理。

带钢:主稳偏弱;由于市场成交未放量,且整体操作积极性不高,商户多开始低位出货,但前期市场价格大幅度拉涨,虽有环保限产等利好政策支撑短期不会大幅回落,考虑北方市场弱调,预测明日带钢价格或持续偏弱运行

型材:稳中上调;唐山环保限产炒作热度消退,钢坯成交节奏放缓,黑色系期螺高开低走,原料端支撑稳中偏弱现象,加之梅雨来临雨水充裕,厂家协议资源运输周期加长,需求偏弱,供应总体趋多,成交偏于谨慎,预计明型材市场稳中整理。

管材:维稳;期螺持红上行,钢坯价格坚挺,目前市场交投氛围仍旧较为冷清,此次价格上涨多是因消息面影响导致市场价格虚高,但需求支撑有限,终端拿货依旧较少,商家信心不足,谨慎操作,预测明管材市价或将暂稳运行。

原材料现货市场

铁矿石:下跌;昨普指跌2.55美金,商家维持观望,钢厂采购基本维持原价,因环保限产烧结的影响,钢企对矿粉的需求有稍许减弱,市场供需均弱,再加上成品下滑,预测明铁矿石市场弱稳运行。

废钢:稳中调整;成品材市场震荡,高温多雨天气,废钢的成交受阻,但目前市场资源依旧偏少,钢厂需求仍在,且近期高温多雨,影响废钢产量,加上期货高位震荡,预测明废钢继续稳中窄幅调整运行。

焦炭:稳中偏弱;钢厂焦炭到货良好,库存处于中高位水平,部分钢厂有控制到货意愿,压价意愿较强,焦企开工与前期基本持平,厂内库存稍有增加,受下游提降影响,贸易商基本停止拿货,预测明焦炭市场稳中偏弱。

生铁:稳中偏强;铁厂检修,且近日成交尚可,库存有所下降,加之成本高位,售价小涨,然个别铁厂对后市仍看好有惜售现象,目前多地下游需求无明显好转,部分铁厂仍谨慎观望,预测明生铁维稳运行。

昨天铁矿石期货突破800,站上新高度。那么铁矿这次的上涨主要原因什么?铁矿港口库存数据9连降,又是什么原因造成的?此次上涨情绪又会持续到什么时候呢?大宗内参特请来铁矿相关专家为您解疑答惑!

俞晨 上海钢联电子商务股份有限公司铁矿石分析师

铁矿港口库存从4月初时的1.48亿吨持续下降至6月中旬时的1.17亿吨,已累计去库3000万吨左右,供应量大幅减少是持续去库的主要原因。从我们统计的到港量情况可以看出,4月份以后到港量开始出现明显下降,4月至今的周均到港量仅在1600万吨左右,而一季度到港周均在2060万吨左右。需求则从4月份开始持续处于高位,因此出现了港口库存持续下降的情况。

本次铁矿上涨有贸易局势缓和造成的情绪上的影响,但更多的还是基本面的支撑。港口持续大幅去库造成资源偏紧才有了给市场破前高的底气。从供应上来说,近期澳洲矿到港已恢复至高位,巴西发运量7月份恢复至高位也需要在8月下旬后体现出到港增量来,所以近期到港较难出现大增情况,因而铁矿还是宜涨难跌。不过目前已进入需求淡季,需警惕钢厂低利润和环保限产政策所带来的需求下降风险,因此铁矿价格还是以高位震荡为主。

主要是铁矿的供需基本面矛盾造成的。铁矿供应端,在Vale矿难后,铁矿进口量出现了同比下降。但铁矿需求端,由于高炉开工率和生铁产量同比的增加,铁矿疏港量年初至今同比增加+4.5%。这导致铁矿有一个比较硬性的缺口,导致连续9周的去库。

主要原因是基本面矛盾确实比较明显,次要原因是此次G20前的贸易局势缓和,导致宏观出现利好,风险资产加持。贴水比较大的品种,比如铁矿,暴力上涨。

我认为情绪导致的暴力上涨持续一天差不多,不会持续亢奋。但是基本面的中长期利好,还没有结束。

铁矿港口库存数据9连降根本原因还是在于供需关系较为缓和。上周澳洲巴西发运总量2215.1万吨,周环比减少70.6万吨,澳洲发货量整体压力并没有去年同期大,巴西发货量也保持低位,到港量也保持同期较低水平,也就是说整体供应方面同比压力不大。6月19日早晨5点,外媒发布一则关于淡水河谷Brucutu矿区的新闻,表示该矿区的复产可能没有那么顺利,一定程度上也在释放供应端的压力。在此背景下,钢厂在利润的驱使下保持生产,对于铁矿需求的拉动相对稳定,18号mysteel铁矿港口现货成交也不错,全国主港铁矿累计成交174.30万吨,环比继续上涨116.52%,供应增量不大叠加需求表现良好使得供需矛盾比较缓和,港口库存持续下降保持较低水平。关注大宗内参,不错过每篇精彩圆桌!

应该说此次G20前的贸易局势缓和对整个市场的情绪都有提振,11日铁矿多个合约的涨停可以说是受市场关于力拓由于pb块受前期飓风影响出现了质量问题,导致接下来的两个月可能无法交付贸易长协量(也就是部分钢厂的小长协)消息的刺激,使得出现了对现货预期交付投放量的延迟及减少预期。今年供给端事件影响铁矿行情的情况屡见不鲜,在基本面向好、贴水结构较高的支撑下事件刺激效应难免被夸大。

不可否认此次铁矿的上涨情绪有点背离黑色产业链,无论是成材还是同为原材料的煤焦,情绪过快释放后的回调或有,但从基本面角度来说,供需缺口不大和贴水结构对矿价均会有阶段性支撑,短期不会太容易改变,基于此我并不认为铁矿会有较大的趋势性下跌的机会,除非钢材需求出现了急剧萎缩或将引领整个黑色链条下滑,届时可能才会是开启做空的一个机会。

李海蓉 中辉期货铁矿石研究员

港口库存自4月中旬开始去化,截至目前已降至1.2亿吨以下,库存水平已经接近2017年最低水平。究其原因,其一在于外矿供应紧张所致。巴西方面,众所周知,矿难形成较大的供给缺口,根据官方数据测算,当前矿难影响到淡水河谷公司的铁矿石产能为6000万吨,4月份以来,巴西铁矿石的发货量开始在低位徘徊,直接影响到了港口巴西矿的到货量;澳大利亚方面,飓风一方面影响到港口的发运,更为严重的是,矿山巨头由此向其合作钢厂宣布了不可抗力,甚至不得不降低年度发运目标。据了解,5月份有一部分澳矿还被分流到日韩国家。此外,国内钢铁产量屡创新高,进一步刺激铁矿石的需求。

贸易局势缓和是铁矿石价格上涨的其中一个诱因,刺激市场情绪,但矿价的上涨也离不开铁矿石基本面的支撑。首先,基差高企,近期铁矿石的基差水平偏高,多数时间维持80以上的基差水平;供需方面,供应偏紧张,需求尚可,钢厂并未因利润受到压缩而进行减产,目前还未看到铁矿石需求大幅转弱的迹象,加上偏低的港口库存,部分港口资源偏紧。多重因素导致铁矿石价格的上涨。

一方面,需要看到外矿发运的好转,港口矿石资源不再紧张。现在看来,下游钢材需求转弱,已经开始累库,但钢厂还未有明显减产迹象,若后期钢厂进入亏损,会面临向原料端索要利润的局面,矿价进行阶段性的调整。此外,不排除宏观及行业方面利空消息对市场整体的刺激,若钢价大跌,矿价作为目前的暴利品种,亦不可幸免。

镍是有色品种里波动率较高的品种,2019年5、6两个月,印尼大选和洪水肆虐多次冲击镍价,造成镍价日内大幅波动。镍也是2019年有色金属中表现较好的品种,但未来镍价大概率无法保持牛市。主要原因是作为镍消费占比近8成的不锈钢库存高企。在不锈钢库存消化之前,镍价难以持续走牛。

据机构测算,2018年镍终端消费有76%用于不锈钢生产。截至2019年6月14日,佛山300系不锈钢库存为108600吨,无锡库存为211300吨,合计319900吨,相比5月24日高点335600吨有所回落,但仍然维持高位。两地总计库存历史最高值出现在2010年4月,为340000吨左右。上一次镍价从200000元/吨调整至100000元/吨,历时近6年。但本轮过剩料不会耗时过久,原因是电动汽车电池高镍化将持续驱动需求增长。根据机构测算,2018年镍消费中4%用于电池,这个值到2025年预计会增长到17%,而不锈钢将缩水至66%左右,新的消费增量会在未来对镍价提供支撑。但除非供给发生重大变化,短期内镍的终端需求难言乐观。

今年以来,国内镍铁产量保持高速增长,近期国内镍铁RKEF检修影响的产能也非常少,国内RKEF镍铁利润非常丰厚,完全不具备减产的条件。不锈钢厂的利润差于RKEF镍铁厂,但也还过得去。虽然最近部分不锈钢企业开始检修,但规模不大。镍的库存虽然处在低位,但不锈钢企业利润尚可,镍铁企业利润仍然丰厚,高库存似乎还没有充分传导。在这两者利润都尚不足以挤压产能的情况下,镍铁和不锈钢供过于求的时间或许被拉长。

截至2019年6月18日,LME镍库存为167130吨,比上周增加18吨,大趋势看仍然处在去库阶段。上期所库存期货为15693吨,比2019年6月3日的8261吨大幅增加90%左右。从数据上看,国内库存是偏空的。之前有很多印尼方面的消息,例如印尼大选结束后发生暴乱影响镍铁生产,又因为发生洪水影响矿山企业。但从库存上看最终都被证伪,大选和大水都只能影响日内镍价。

5月制造业PMI为49.4%,比4月下降0.7个百分点,时隔两个月再次降到荣枯线以下。与历史同期水平比较来看,今年5月49.4%的PMI水平创下历史同期新低。5月非制造业PMI基本保持平稳,其中建筑业景气度下降,服务业景气度上升。制造业PMI分项指数中下降最明显的是订单类指数,新订单和新出口订单指数降幅较大,三大订单指数都低于荣枯线,需求走弱压力加大。M2同比增长8.5%,M1同比增长3.4%,M2与M1差值继续回落。

综合近期经济数据来看,经历了年初的躁动,信贷再次收紧,经济活力降低。虽然整体有所降温,但房地产施工面积增速仍保持在较高区间,利好房地产后周期的家电、机械设备、建筑材料等。乘联会数据汽车同比仍然在衰减,但环比转正,且新能源车仍然在高速增长。这些因素对镍的终端消费有一定拉动作用,但不锈钢库存高企仍是主导因素。

目前镍价的坚挺和终端消费的疲弱形成了较明显的背离,不锈钢库存得到充分消化似乎需要较长时间,在供需平衡前不看好镍价。但减税政策的持续发力和逆周期调节对消费端有一定拉升,镍上游度集中也比较高,我们建议谨慎看空。

m.gmrggb.b2b168.com