昆明复合钢格板型号

浏览次数:927次

- 产品规格:

- 发货地:江苏省常州天宁区

关键词

昆明复合钢格板型号

详细说明

产地常州

执行标准YB/T4001.1-2007

材质Q235B

质量标准ISO9001

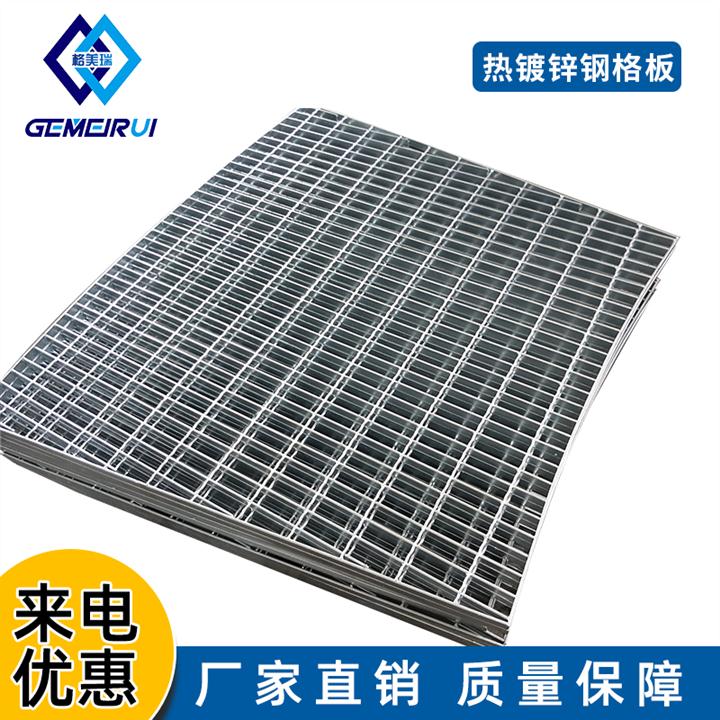

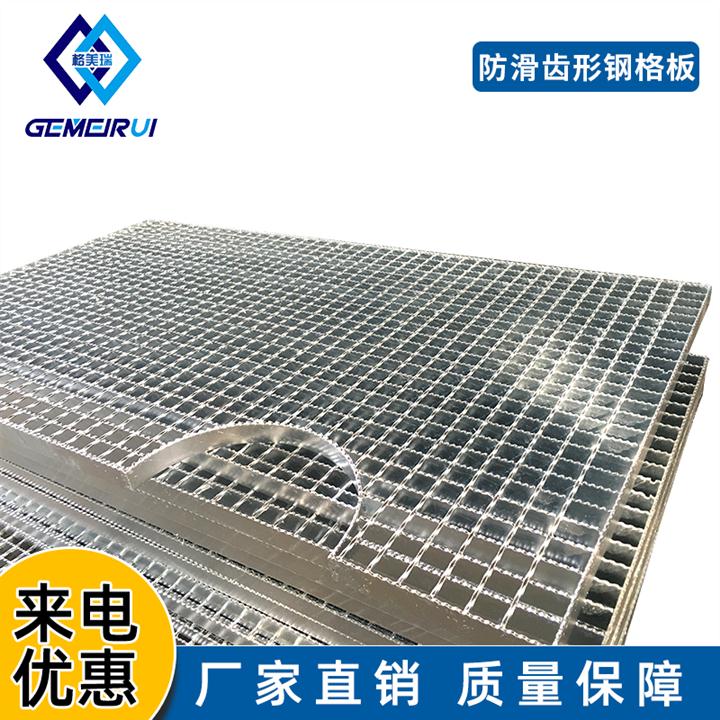

表面处理热镀锌

热镀锌钢格栅板用途:广泛应用于石油化工、电厂、水厂、污水处理厂、市政工程、环卫工程等领域的平台、走道、栈桥、沟盖、井盖、梯子、围栏、护栏等。

本周国内期现价格先抑后扬。在上周末短暂的反弹之后,市场进入一波下跌行情,期螺一度跌破3700元整数关口,低达到3650元,比近期高点(4月15日)3843元振幅接近200元!

周初中美双方互征关税,贸易战正式升级,引发全球商品市场应声而落,避险资产黄金、石油上涨。黑色系亦未能独善其身,开启一波下行行情。另外,国 内环保不及预期,社融、信贷以及基建等经济数据差强人意,需求放缓等对市场亦形成一定影响。与此同时,宝钢、沙钢等主导钢厂维持平盘,山西美锦等20多家 地方性代表钢企集中下调厂价,高幅度达到100元,市场情绪偏于悲观。

物及必反,随着利空消息的快速消化以及利好的重新积聚,市场得到修复性反弹的机会。周三(5月15日)开始,期现重现反弹行情,期螺成功收复 3700元整数关口,周五(5月17日)高达到3794元,周内振幅达到144元!石头在外矿消息的提振下再次疯狂,一骑绝尘连续两日暴力拉涨5%以 上。

现货市场跟随上涨,钢坯周五重回3560元,前期阵地失而复得,成品材价格也基本维持先跌后涨的走势,但与期货价格的快速反弹相比,表现的相对温和,整体情绪趋于谨慎理性。

从成交情况来看,前期商家以出货为主,落袋为安情绪高涨,中后期随着期价重回升势,市场交投气氛较前期略有好转,低价成交较好,但高位出货表现一般。

截至2019年5月17日,兰格钢铁综合价格指数达到154.8点,比上周同期降0.82%,比上月同期跌1.22%;长材价格指数达到 168.7点,比上周同期降1.02%,比上月同期降1.81%;板材价格指数达到141.6点,比上周末同期降0.81%,比上月同期降 0.92%。

建筑钢材

具体现货价格方面,监测数据显示,截至5月17日,国内10大重点城市Φ25mm三级螺纹钢均价为4114元,比上周五降39 元,比上月同期跌92元。截至5月17日,国内10大重点城市Φ6.5mm、HPB300高线均价为4378元,比上周五跌29元,比上月同期跌54元。 兰格钢铁云商平台监测数据显示,截至5月17日,全国29个重点城市建筑钢材社会库存量达到了667.57万吨,比上周五降22.4万吨,幅度 3.25%,比上月同期降13.19%,而比去年同期低7.04%。

板材

热轧卷板价格方面,监测数据显示,截至5月17日,国内10个重点城市5.5mm热轧卷板平均价格为3991元,比上周五跌41 元,比上月同期跌31元。库存方面,截至5月17日,国内29个重点城市热轧板卷总库存量达到187.95万吨,比上周降10.4万吨,幅度为 5.25%,比上月同期降4.11%,比去年同期降1.26%。

冷轧卷板价格方面,截至5月17日,国内10个重点城市1.0mm冷轧卷平均价格为4349元,比上周五价格跌41元,比上月同期跌115元。库 存方面,截至5月17日,国内24个重点城市冷轧板卷库存量106.65万吨,比上周增3.84万吨,幅度3.73%,比上月同期增5.51%,比去年同 期高27.71%。

中厚板价格方面,截至5月17日,国内10个重点城市20mm中板价格为4042元,比上周五跌26元,比上月同期跌48元。库存方面,截至5月 17日,国内29个重点城市中厚板卷总库存量达到98.78万吨,比上周末降0.31万吨,幅度为0.32%,比上月同期增0.77%,比去年同期增 14.22%。

预测

仿佛利空过后,利好又在重新聚集。那么是否意味着此波调整已经结束?

笔者认为市场不确定性因素仍然存在,尤其粗钢日产创出历史新高,在后期淡季效应显现之后将形成一定压力。据国家统计局数据显示,2019年4月, 全国粗钢产量8503万吨(规上值,下同),同比增长12.7%,4月份粗钢日均产量为283.4万吨,环比增长24.3万吨/日,增幅9.4%。1-4 月累计,粗钢产量为31496万吨,同比增长10.1%。从数据上可以看出,今年粗钢日均产量再创新高,较去年1—4月全国粗钢产量上升了2599万吨, 较去年4月份粗钢产量上升了833.2万吨,较去年4月全国粗钢日均产量上升了27.7万吨。这个幅度还是非常吓人的!

另外,从环保限产方面来看仍然是雷声大雨点小,各地高炉开工率变化不大。据兰格钢铁全国百家中小钢铁企业高炉开工率(第174期):2019年5 月17日,兰格钢铁云商平台调查的全国百家中小型钢铁企业中,有46家钢厂82座高炉进行检修(含停产及焖炉设备,下同),比上周减2座(本周无新增检修 高炉,2座高炉复产),检修高炉容积为67450立方米,按容积计算百家中小钢铁企业高炉开工率为81.54%,比上期升0.30%。

本周国内中小钢企高炉开工较为平稳,没有出现地区性的集中复产潮。由于进入中期,前期需要停产的钢厂高炉多已经达到限产要求,虽然近期经历亚洲文 明大会,但并没有特别明显的环保高压政策出台。而随着贸易战爆发,似乎国内对制造业的容忍程度不断抬升,故钢厂多正常生产,一直高涨的粗钢产量也能看出钢 企的生产热情。而除了高炉,电炉的开工率也处于高位,由此供给对近期价格的考验将逐步体现出来。

利好方面是,在双方互征关系落地升级过后,美方的极限施压策略失败改口将继续谈判,双方重回谈判桌的机会正大加大。据悉,美国财长姆努钦计划近期 前往中国进行经贸谈判,中美经贸磋商仍在继续。特朗普也将计划于6月末在日本举行的20国集团领导人峰会期间与中国领导会晤。市场情绪亦得到有效缓解。

宏观政策方面,央行定向降准如期落地,首次实施释放资金约1000亿元。同时,央行开展了2000亿元1年期MLF操作,超额续做到期MLF,投放一定的增量流动性。在定向降准实施在即的情况下,央行此举也表明稳定流动性的态度。

另外,从新一期经济数据来看,中美表现均不甚至理想,中国除房地产表现较好,其它均以下滑为主基调,引发市场对逆周期调节政策加强的预期,这也是近期市场反弹的另一大主要因素。

同时,去库仍在进行当中,且在上周呈现放缓的态势后,本周去库速度又开始加快。表明虽然正在向淡季过度,但需求韧性仍在。

所以短期来看,市场多空因素仍处于汇集区,市场很难走出单边的趋势性行情。另外,随着价格的反弹,要注意市场对于价格的接受度与成交的匹配度。同时,中美贸易在未达到终极结果之前,仍是一个大的扰动因素而存在。

短期来看,当前反弹根基暂不稳定,不足以支撑市场持续上行,在多方因素制约下,上方空间或将有限,市场仍存在反复的可能。要注意控制库存及仓位,防范资金反复洗盘的风险,逢低可尝试布局。

今日钢价主稳个别调整。据商家反馈,期货弱势震荡,下游终端需求未全面释放,打击市场信心,个别商家让价操作以促成交,下游入市采购谨慎观望,高位资源成交受阻,库存压力稍显,整体上多空因素胶着,涨跌空间均有限,预计明日钢材主流价格或震荡偏弱。

2019年4月份,各地都处于项目施工的高峰期,同时发改委也在加快项目的审批进度,继续加大补短板的支撑力度,从而带动工程机械行业持续兴旺,而且地产投资增速维持高位,都使得 建材需求有着超预期的表现。但对于板材需求来说,压力依然较大,汽车行业依旧低迷但处于结构转型之中,机械行业受到基建持续回暖和地产投资维持高位的影响 依旧持续兴旺。

一、地产投资维持高位

据监测数据显示,2019年1-3月,全国房地产开发投资23803亿元,同比增长11.8%,增速比1-2月份提高0.2个百分点。 1-3月,房地产开发企业房屋施工面积699444万平方米,同比增长8.2%,增速比1-2月份提高1.4个百分点。房屋新开工面积38728万平方 米,增长11.9%,增速提高5.9个百分点。房屋竣工面积18474万平方米,下降10.8%,降幅收窄1.1个百分点。在“稳地价、稳房价、稳预期” 政策作用下,房地产市场出现积极变化,主要指标多呈稳中向好态势。一季度,房地产开发投资同比增长11.8%,增速比1-2月份小幅提高0.2个百分点; 房地产新开工面积增长11.9%,提高5.9个百分点;商品房销售面积下降0.9%,降幅收窄2.7个百分点;3月末,全国商品房待售面积比2月末减少 605万平方米,同比下降9.9%。

二、基建投资持续回暖

2018年10月份以来,全国基础设施投资增速持续回暖,2019年一季度同比增长4.4%,增速比1-2月份提高0.1个百分点,比去年全年提高0.6个百分 点。其中,铁路运输业投资增长11%,去年全年为下降5.1%;道路运输业投资增长10.5%,增速比去年全年提高2.3个百分点;信息传输业投资增长 35.5%,增速提高32.4个百分点;生态保护和环境治理业投资增长43%,增速与去年全年持平。一季度交通固定资产投资高位运行,铁路、民航、高速公 路等均保持两位数增长。据交通运输部统计数据显示,一季度,交通固定资产投资完成4889亿元,同比增长4.8%,高于去年全年0.7%的增速。从不同的 运输方式上看,铁路、民航投资分别完成1012亿元和155亿元,增长10.0%和10.7%;公路水路完成投资3722亿元,增长3.3%,其中高速公 路完成投资1915亿元,增长12.6%,内河完成投资113亿元,增长9.3%。

三、汽车行业结构转型

2019年1-3月,汽车产销依然呈一定下降,降幅比1-2月有所收窄。据中国汽车工业协会统计数据显示,1-3月,汽车产销分别完成633.6万辆和637.2 万辆,产销量比上年同期分别下降9.8%和11.3%,降幅比1-2月分别缩小4.3和3.6个百分点。其中,乘用车产销分别完成522.7万辆和 526.3万辆,产销量同比分别下降12.4%和13.7%。降幅比1-2月分别缩小4.4和3.8个百分点。商用车产销分别完成110.8万辆和111 万辆,产销量比上年同期分别增长5%和2.2%。1-3月,新能源汽车产销分别完成30.4万辆和29.9万辆,比上年同期分别增长102.7%和 109.7%。其中纯电动汽车产销分别完成22.6万辆和22.7万辆,比上年同期分别增长109.3%和121.4%。2019年中国经济内外部环境发 生了深刻变化,作为国民经济支柱的汽车产业也面临前所未有的挑战。中国汽车的产销量连续28年增长之后,2018年首次出现了负增长,中国汽车产业也面临 着转型升级,提升科技创新能力、推动高质量发展、深化改革开放、加快绿色发展等方面问。

四、机械行业持续兴旺

据中国工程机械工业协会统计数据显示,2019年一季度挖掘机销量74779台,同比增长24.5%;累计内销69329台,同比增长24%;累计出口 5450台,同比增长31.9%。一季度装载机销量31358台,同比增长2.51%;累计内销25278台,同比增长2.26%;累计出口6080台, 同比增长3.58%。一季度平地机销量1226台,同比下滑20.54%,其中一季度平地机出口609台,同比下滑22.02%。一季度,推土机销量 1800台,同比下滑14.9%,其中推土机累计出口503台,同比微降5%。2019年以来房地产投资完成额及新开工面积增长稳健,此外,环保核查趋严 将加快更新需求释放,国三切换国四标准有望推动更新需求继续释放,都对工程机械行业形成助力。

综上所述,目前市场旺季已经接近尾声,传统淡季已经来临,工程项目建设进度将受到北方高温和南方多雨的季节性影响,使得建材需求释放减弱,同时板材需求也将压力加大,汽车行业依旧处于低谷,而机械行业销量增速已经开始放缓,这都将使得淡季“钢需”充满隐忧。

m.gmrggb.b2b168.com